一文讀懂MSTR 微策略的Bitcoin戰(zhàn)略

在華爾街的歷史上,從來不缺少傳奇故事,但微策略(MicroStrategy)BitcoinTreasuryCompany的戰(zhàn)略轉(zhuǎn)型之路,注定會成為一個與眾不同的新傳奇。

一場引發(fā)全球關(guān)注的Bitcoin戰(zhàn)略

2020年,新冠疫情引發(fā)全球流動性危機,各國采取寬松貨幣政策以刺激經(jīng)濟,導(dǎo)致貨幣貶值和通貨膨脹風(fēng)險加劇。

MichaelSaylor在新冠疫情期間,重新評估了Bitcoin的價值。他認(rèn)為,當(dāng)貨幣供應(yīng)量以每年15%的速度增長時,人們需要一種不與法定現(xiàn)金流掛鉤的避險資產(chǎn)。因此,他為MicroStrategy選擇了Bitcoin戰(zhàn)略。

相較于貝萊德等公司推出的BTCETF或者其他的SpotBitcoinETPs,MicroStrategy的Bitcoin戰(zhàn)略更加激進(jìn)。它通過公司閑置資金、發(fā)行可轉(zhuǎn)債、股份增發(fā)等融資方式來購買Bitcoin,公司本身獲取Bitcoin上漲的潛在收益,同時承受Bitcoin下跌的潛在風(fēng)險,而ETF/ETPs更側(cè)重于價格的追蹤。

微策略的資金來源和Bitcoin購買歷程

MicroStrategy主要通過四種途徑籌集資金購買Bitcoin。

1、使用自有資金購買

最初的三筆投資,微策略是將賬面的閑置資金投入購買。2020年8月微策略斥資2.5億美元購買了21400枚Bitcoin;9月投入了1.75億美元購買了16796枚Bitcoin;12月投入了0.5億美元購買了2574枚Bitcoin。

2、發(fā)行可轉(zhuǎn)換優(yōu)先債券(ConvertibleSeniorNotes)

為了購買更多Bitcoin,微策略開始采用發(fā)行可轉(zhuǎn)債的方式融資買幣。

可轉(zhuǎn)換優(yōu)先債券是一種金融工具,允許投資者在特定條件下將債券轉(zhuǎn)換為公司股票。這種債券的特點是利率較低,甚至為零,同時設(shè)定高于當(dāng)前股價的轉(zhuǎn)換價格。投資者之所以愿意購買此類債券,主要因為其提供了下行保護(hù)(即債券到期可收回本金和利息)以及在股價上漲時的潛在收益。微策略發(fā)行的幾期可轉(zhuǎn)債利率在0%-0.75%之間居多,說明投資者實際是對MSTR的股價上漲有信心,寄希望于債券轉(zhuǎn)換為股票以賺取更多收益。

3、發(fā)行優(yōu)先擔(dān)保債券(SeniorSecuredNotes)

除了可轉(zhuǎn)換優(yōu)先債券,微策略還發(fā)行過一次4.89億美元2028年到期6.125%利率的優(yōu)先擔(dān)保債券。

優(yōu)先擔(dān)保債券是一種有抵押的債券,風(fēng)險比可轉(zhuǎn)換優(yōu)先債券更低,但是這類債券只有固定利息收益。微策略發(fā)行的這一批優(yōu)先擔(dān)保債券,已經(jīng)選擇提前還款。

4、市價股票發(fā)行(At-the-MarketEquityOfferings)

隨著微策略的Bitcoin戰(zhàn)略初見成效,MSTR股價持續(xù)上漲,微策略采取了更多的市價股票發(fā)行的方式融資。這種方式獲得的資金風(fēng)險更低,因為它不是債務(wù),沒有還款壓力,也不存在某個可預(yù)見的還款日期。

MicroStrategy先后與Jefferies、CowenandCompanyLLC和BTIGLLC等代理結(jié)構(gòu)簽訂過公開市場銷售協(xié)議。根據(jù)這些協(xié)議,微策略可以不定期通過這些代理機構(gòu),發(fā)行和出售A類普通股。這就是業(yè)內(nèi)所謂的ATM。

市價股票發(fā)行更加靈活,微策略可以根據(jù)二級市場行情來選擇出售新股的時機。由于發(fā)行股票稀釋了現(xiàn)有股東權(quán)益,但其與Bitcoin價格的相關(guān)性、每股MSTR的含幣量上升等變化,導(dǎo)致市場對此舉措反應(yīng)復(fù)雜,MSTR股價整體呈現(xiàn)較高波動率。

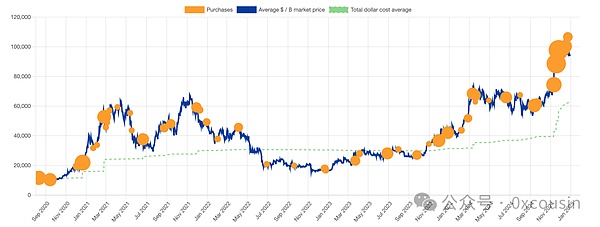

MicroStrategy通過以上四種方式購買Bitcoin的歷程如下:

截至2024年12月30日,MicroStrategy總計投資約277億美元,購買了444262枚Bitcoin,持倉均價62257美元/枚。

關(guān)于微策略“智能杠桿”購買Bitcoin的幾個關(guān)鍵問題

對于MicroStrategy“智能杠桿”(IntelligentLeverage)購買Bitcoin的戰(zhàn)略,市場上頗多爭議。針對市場中熱議的幾個關(guān)鍵問題,我講一下我的想法:

一、MSTR的杠桿風(fēng)險高不高?

先講結(jié)論,不太高。

根據(jù)MSTR在Q32024財報電話會議中披露的信息,當(dāng)時MSTR的總資產(chǎn)約83.44億美元,因為這份財報中的Bitcoin賬面價值(CarryingValue)只有68.5億美元(當(dāng)時只有252220枚,是按照27160美元的價格統(tǒng)計)。總債務(wù)約45.7億美元,所以對應(yīng)的債務(wù)權(quán)益比率為1.21。

我們不討論這個會計準(zhǔn)則,只考慮真實出售時的數(shù)據(jù),真實出售時體現(xiàn)的是最新市場價。如果按照2024年9月30日Bitcoin的最新市場價(63560美元)來計算,MSTR持有的Bitcoin實際市場價值為160.3億美元,則對應(yīng)的MSTR債務(wù)權(quán)益比率僅為0.35。

我們再來看截至2024年12月30日的數(shù)據(jù)情況。

截至2024年12月30日,MicroStrategy未償還的總負(fù)債為72.7385億美元,具體如下:

來源:glassnode

由上圖可見,在2022底,LongTermHolder在持續(xù)加倉。

歷經(jīng)十余年發(fā)展,Bitcoin共識已經(jīng)足夠強大,場內(nèi)存量投資者、LongTermHolder在主流礦機的關(guān)機幣價附近有共識。

2、ETF帶來傳統(tǒng)金融市場的增量資金

BTCETF通過以來,合計凈流入52.86w個BTC,這輪牛市里ETF給Bitcoin帶來了接近36B的增量買盤,也給ETH帶來了2.6B的增量買盤。

來源:bitcointreauries.net

這些持有Bitcoin的主體中,73家是上市公司,18家私企,11個國家,42個ETFs或Funds,5個DeFi協(xié)議。

MicroStrategy是第一家采取“BitcoinTreasuryCompany”戰(zhàn)略的上市公司,但不是唯一一家。MarathonDigitalHoldings,RiotPlatforms,BoyaaInteractiveInternationalLimited等上市公司也踐行了這個戰(zhàn)略。但仍以微策略的影響最大。

4、國家級戰(zhàn)略儲備

目前已經(jīng)有一些Governments持有Bitcoin。具體詳情如下圖:

在這些國家中,恐怕只有ElSalvador(薩爾瓦多)是真正的BTCHolder。薩爾瓦多自2021年開始買Bitcoin,每天買1個,截至目前已經(jīng)持倉6002個BTC了,市值超5.6億美元。

如果說微策略后,還有什么更能推動Bitcoin上漲的動力,首選特朗普上臺后,推動美國政府的Bitcoin戰(zhàn)略儲備,繼而帶動更多國家戰(zhàn)略儲備Bitcoin。

微策略的Bitcoin戰(zhàn)略,不僅僅是一場企業(yè)轉(zhuǎn)型的商業(yè)實驗,也是金融史上的一次重大創(chuàng)新。通過精妙的資本運作、智能杠桿、和對Bitcoin價值的深刻洞見,它不僅為自身贏得了市值的輝煌增長,也將Bitcoin更深刻地推到了傳統(tǒng)金融的視野,穿透式地打破了加密資產(chǎn)與主流資本市場之間的壁壘。

微策略的這次大膽嘗試,或許只是Bitcoin傳奇的序曲,或許只是Bitcoin真正崛起過程中可有可無的一小步,卻可能是金融新時代的一大步。